Foto | Wikimedia Commons @Agenzia delle Entrate - Lamiapartitaiva

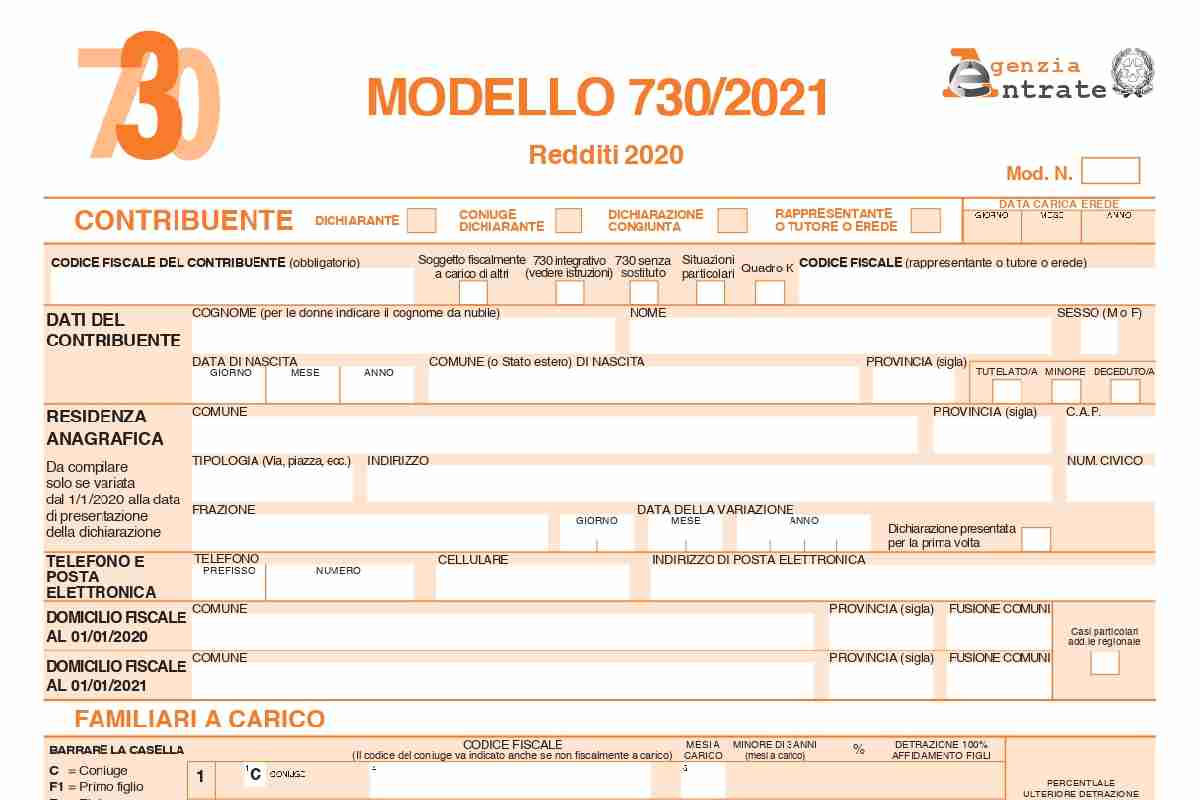

Entro il prossimo 2 ottobre – il 30 settembre il termine ordinario cade di sabato – occorre presentare il Modello 730/2023 che i lavoratori dipendenti e pensionati utilizzano per dichiarare i redditi relativi all’anno di imposta 2022.Il Modello 730 si compone di vari quadri e in particolare nel Quadro E – oneri e spese detraibili e oneri deducibili – vanno indicate sia le spese che danno diritto a una detrazione d’imposta, sia le spese che possono essere sottratte dal reddito complessivo, ossia gli oneri deducibili. Vediamo nel dettaglio il Quadro E.

Dichiarazione modello 730/2023: le spese detraibili

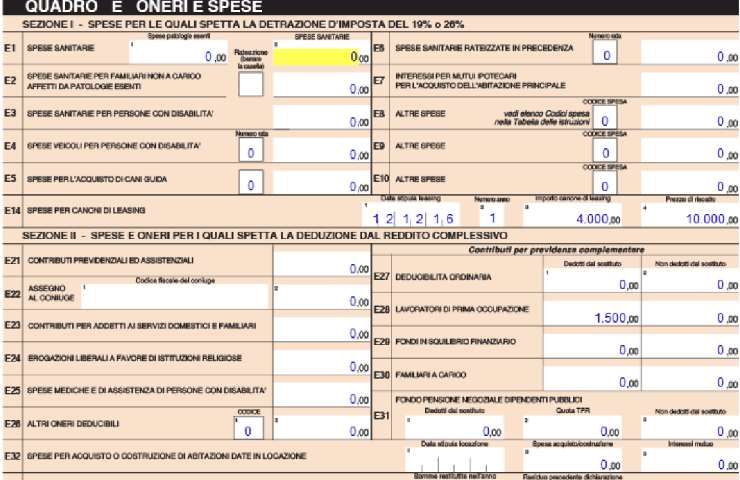

Nel Quadro E sezione I vanno indicate le spese per le quali spetta una detrazione d’imposta: alcune spese infatti, come ad esempio quelle sostenute per motivi di salute, per l’istruzione o per gli interessi sul mutuo dell’abitazione principale, possono essere utilizzate per diminuire l’imposta da pagare. In questo caso si parla appunto di spese detraibili.

E’ importante ricordare che, la misura di queste agevolazioni varia a seconda del tipo di spesa, a titolo d’esempio, si ha la percentuale del 19% per le spese sanitarie, o le spese per gli interessi passivi per il mutuo dell’abitazione principale e la percentuale del 35% per le erogazioni liberali in denaro o natura a favore delle ONLUS, APS e ETS.

Si sottolinea che, quando l’imposta dovuta è inferiore alle detrazioni alle quali si ha diritto, la parte di detrazione che supera l’imposta, non può essere rimborsata, con le seguenti eccezioni, come le detrazioni sui canoni di locazione e la detrazione per figli a carico per le quali, in alcuni casi, si può avere il rimborso.

Nel Quadro E sezione I righi da E1 a E14 vanno indicate le spese per le quali spetta la detrazione d’imposta:

- del 19 % (per esempio spese sanitarie o interessi passivi mutuo)

- del 26 % o del 30 % (per erogazioni liberali alle ONLUS o alle APS)

- del 35 % (per erogazioni liberali alle OV)

- del 90 % (per premi per rischio eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del sismabonus al 110 per cento ad un’impresa di assicurazione);

Si approfondisce, ad esempio, la compilazione del Rigo E6 Spese sanitarie rateizzate in precedenza riservato ai contribuenti che, negli anni 2019 e/o 2020 e/o 2021 hanno sostenuto spese sanitarie superiori a 15.493,71 euro ed hanno scelto la rateizzazione nelle precedenti dichiarazioni dei redditi.

Nel dettaglio:

- nella colonna 1 del rigo E6 occorre indicare il numero della rata di cui si intende fruire. Il numero delle rate va da 2 a 4.

- nella colonna 2 del rigo E6 occorre indicare l’importo delle spese di cui è stata chiesta la rateizzazione.

In particolare se nelle precedenti dichiarazioni è stato utilizzato il Modello 730 sia per le spese sostenute nel 2021 l’importo da indicare nella colonna 2 è desumibile dal rigo 136 del prospetto 730-3/2022, mentre nella casella delle rate va indicato il numero 2, che per le spese sostenute nel 2019 e/o nel 2020 l’importo da indicare nella colonna 2 è desumibile dal rigo E6 del quadro E del Mod. 730/2022.

Attenzione al fatto che, se in più di una delle precedenti dichiarazioni è stata scelta la rateizzazione, è necessario compilare più righi E6 utilizzando distinti modelli.

Dichiarazione modello 730/2023: le spese deducibili

Nel quadro E sezione II vanno indicate le spese, come per esempio i contributi previdenziali e assistenziali obbligatori e volontari o le erogazioni liberali in favore degli enti non profit, in grado di ridurre il reddito complessivo su cui calcolare l’imposta dovuta, si parla infatti di deduzioni.

In particolare, nei (righi da E21 a E36) vanno indicate le spese e oneri per i quali spetta la deduzione dal reddito complessivo quali ad esempio:

- Contributi previdenziali e assistenziali obbligatori e volontari versati all’ente pensionistico di appartenenza (rigo E21);

- Assegno periodico corrisposto al coniuge (rigo E22);

- Contributi per gli addetti ai servizi domestici e familiari (rigo E23);

- Contributi ed erogazioni in favore di istituzioni religiose (rigo E24);

- Spese mediche e di assistenza specifica per le persone con disabilità (rigo E25);

- Altri oneri deducibili (rigo E26);

- Contributi e premi per forme pensionistiche complementari e individuali e ai sottoconti PEPP (righi da E27 a E30);

- Spese per l’acquisto o la costruzione di abitazioni date in locazione (rigo E32);

- Somme restituite al soggetto erogatore in periodi d’imposta diversi da quello in cui sono state assoggettate a tassazione (rigo E33);

- Rigo E36 per erogazioni liberali in denaro o in natura in favore delle organizzazioni non lucrative di utilità sociale (ONLUS), delle organizzazioni di volontariato, delle associazioni di promozione sociale e degli enti del terzo settore (ETS).

Osservando il rigo E27, ci vanno indicati i contributi versati alle forme pensionistiche complementari, relativi:

- sia a fondi negoziali

- sia a fondi, e ai sottoconti di prodotti pensionistici individuali paneuropei (PEPP).

Come specificato dalla istruzioni al Modello 73072023, il contribuente non è tenuto alla compilazione dei righi da E27 a E30 se non ha contributi per previdenza complementare da far valere in dichiarazione, caso che si verifica se, in assenza di ulteriori versamenti per contributi o premi non dedotti, relativi ad altre forme di previdenza integrativa, non è indicato alcun importo al punto 413 della Certificazione Unica 2023.

I contributi versati a forme pensionistiche complementari, comprese quelle istituite negli Stati membri dell’Unione europea e negli Stati aderenti all’Accordo sullo spazio economico europeo, e i contributi versati ai sottoconti italiani di PEPP, inclusi quelli esteri, sono deducibili dal reddito complessivo per un importo complessivo non superiore a 5.164,57 euro.

Nel rigo E27 vanno indicate le somme versate alle forme pensionistiche complementari considerando i versamenti a carico del contribuente e del datore di lavoro.

Per i contributi versati a fondi negoziali e ai sottoconti PEPP tramite il sostituto di imposta, se nel punto 411 della Certificazione Unica è indicato il codice 1, i dati da indicare sono quelli riportati nei punti 412 e 413 della Certificazione Unica.

Per i contributi versati ai fondi negoziali, nonché alle forme pensionistiche individuali, senza il tramite del sostituto di imposta, si dovrà indicare l’ammontare dei versamenti di cui si richiede la deduzione.

Dall’anno d’imposta 2018 anche i dipendenti pubblici compilano questo rigo per indicare tutti i contributi versati ai fondi pensione, inclusi i fondi negoziali a essi riservati, e i contributi ai sottoconti PEPP. In particolare:

- colonna 1: riportare l’importo dei contributi che il datore di lavoro ha dedotto dall’imponibile, indicato nel punto 412 della Certificazione Unica. Se è stato compilato il punto 421 della Certificazione Unica – previdenza per familiari a carico – la cifra da riportare nella colonna 1 è pari alla differenza tra gli importi indicati nei seguenti punti della Certificazione Unica: punto 412 e punto 422 (contributo dedotto dal reddito e riferito alla previdenza complementare per familiari a carico);

- colonna 2: riportare l’importo degli oneri di previdenza complementare dei quali si chiede la deduzione in dichiarazione:

- contributi versati tramite il sostituto di imposta, indicati nel punto 413 della Certificazione Unica. Se è stato compilato il punto 421 della Certificazione Unica – previdenza per familiari a carico – la cifra da riportare nella colonna 2 è pari alla differenza tra gli importi indicati nei seguenti punti della Certificazione Unica: punto 413 e punto 423 (contributo non dedotto dal reddito e riferito alla previdenza complementare per familiari a carico);

- somme versate sia ai fondi negoziali e sia alle forme pensionistiche individuali senza il tramite del sostituto di imposta.

Altre spese da dichiarare nel Quadro E

Nel Quadro E nelle sezioni dalla III alla VI vanno indicati gli altri oneri e spese per le quali spettano altri tipi di detrazioni, vediamo una sintesi:

- Sezione III A – (righi da E41 a E43): spese per le quali spetta la detrazione d’imposta per gli interventi di recupero del patrimonio edilizio e per misure antisismiche (di seguito dettagliata)

- Sezione III B – (righi da E51 a E53): dati catastali identificativi degli immobili e altri dati per fruire della detrazione;

- Sezione III C – (righi da E56 a E59): detrazione d’imposta del 50 per cento per il riscatto dei periodi non coperti da contribuzione, l’installazione delle infrastrutture di ricarica, l’acquisto di mobili per l’arredo di immobili e IVA per acquisto abitazione classe A o B e le detrazioni d’imposta al 110 per cento per l’installazione delle infrastrutture di ricarica eseguite congiuntamente ad alcuni interventi superbonus;

- Sezione IV – (righi da E61 a E62): spese per le quali spetta la detrazione d’imposta per gli interventi di risparmio energetico;

- Sezione V – (righi da E71 a E72): dati per fruire delle detrazioni d’imposta per canoni di locazione;

- Sezione VI – (righi da E81 a E83): dati per fruire di altre detrazioni d’imposta (per esempio, spese per il mantenimento dei cani guida).

Nel Quadro E Sezione III A denominato “Spese per gli interventi di recupero del patrimonio edilizio, per misure antisismiche anche quelle per cui è possibile fruire del superbonus, spese per cui è possibile fruire del bonus facciate e del bonus verde, vanno indicate le spese per le quali spetta la detrazione d’imposta per gli interventi di recupero del patrimonio edilizio e per misure antisismiche.

In particolare, vanno indicate le spese sostenute nell’anno 2022 o negli anni precedenti per gli interventi di recupero del patrimonio edilizio:

- per la ristrutturazione di immobili;

- le spese sostenute per gli interventi relativi all’adozione di misure antisismiche e all’esecuzione di opere per la messa in sicurezza statica. È possibile indicare anche le spese sostenute dal 1° luglio 2020 per l’installazione di sistemi monitoraggio strutturale continuo a fini antisismici se l’installazione avviene congiuntamente con l’effettuazione di interventi antisismici per cui è possibile fruire della detrazione del 110 per cento;

- per l’acquisto o l’assegnazione di immobili facenti parte di edifici ristrutturati;

- per la sistemazione del verde (bonus verde);

- per il recupero o restauro della facciata degli edifici esistenti (bonus facciate);

- per l’installazione di impianti fotovoltaici connessi alla rete elettrica e l’installazione dei sistemi di accumulo integrati negli impianti fotovoltaici;

- per l’installazione di impianti fotovoltaici da parte delle comunità energetiche cui aderiscono i condomini.

Nel prospetto familiari a carico devono essere inseriti i dati relativi ai familiari che nel 2022 sono stati fiscalmente a carico del contribuente, al fine di fruire delle detrazioni dall’imposta per il coniuge, i figli o gli altri familiari a carico o delle altre agevolazioni previste per le persone indicate in questo prospetto. Attenzione, queste detrazioni vengono calcolate dal soggetto che presta l’assistenza fiscale.

Sono considerati familiari fiscalmente a carico i membri della famiglia che nel 2022 hanno posseduto un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili.

Sono considerati fiscalmente a carico i figli di età non superiore a 24 anni che nel 2022 hanno posseduto un reddito complessivo uguale o inferiore a 4.000 euro, al lordo degli oneri deducibili.

Nel limite di reddito di 2.840,51 euro (o 4.000 euro) che il familiare deve possedere per essere considerato fiscalmente a carico, vanno computate anche le seguenti somme, che non sono comprese nel reddito complessivo:

- il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

- le retribuzioni corrisposte da Enti e Organismi Internazionali, Rappresentanze diplomatiche e consolari, Missioni, Santa Sede, Enti gestiti direttamente da essa ed Enti Centrali della Chiesa Cattolica;

- la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera ed in altri Paesi limitrofi in via continuativa e come oggetto esclusivo del rapporto lavorativo da soggetti residenti nel territorio dello Stato;

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità (art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98);

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d’impresa, arti o professioni (art. 1, commi da 54 a 89, legge 23 dicembre 2014, n. 190).

Possono essere considerati a carico anche se non conviventi con il contribuente o residenti all’estero: il coniuge non legalmente ed effettivamente separato e i figli (compresi figli adottivi, affidati o affiliati) indipendentemente dal superamento di determinati limiti di età e dal fatto che siano o meno dediti agli studi o al tirocinio gratuito; gli stessi, pertanto, ai fini dell’attribuzione della detrazione non rientrano mai nella categoria “altri familiari”.

Possono essere considerati a carico anche i seguenti altri familiari, a condizione che convivano con il contribuente o che ricevano dallo stesso assegni alimentari non risultati da provvedimenti dell’Autorità giudiziaria.